增值税税率13%能变9%?9%能变6%?2024年起,还有这些情况不用交增值税!

PART.1

增值税税率13%变9%

看老会计如何实现!

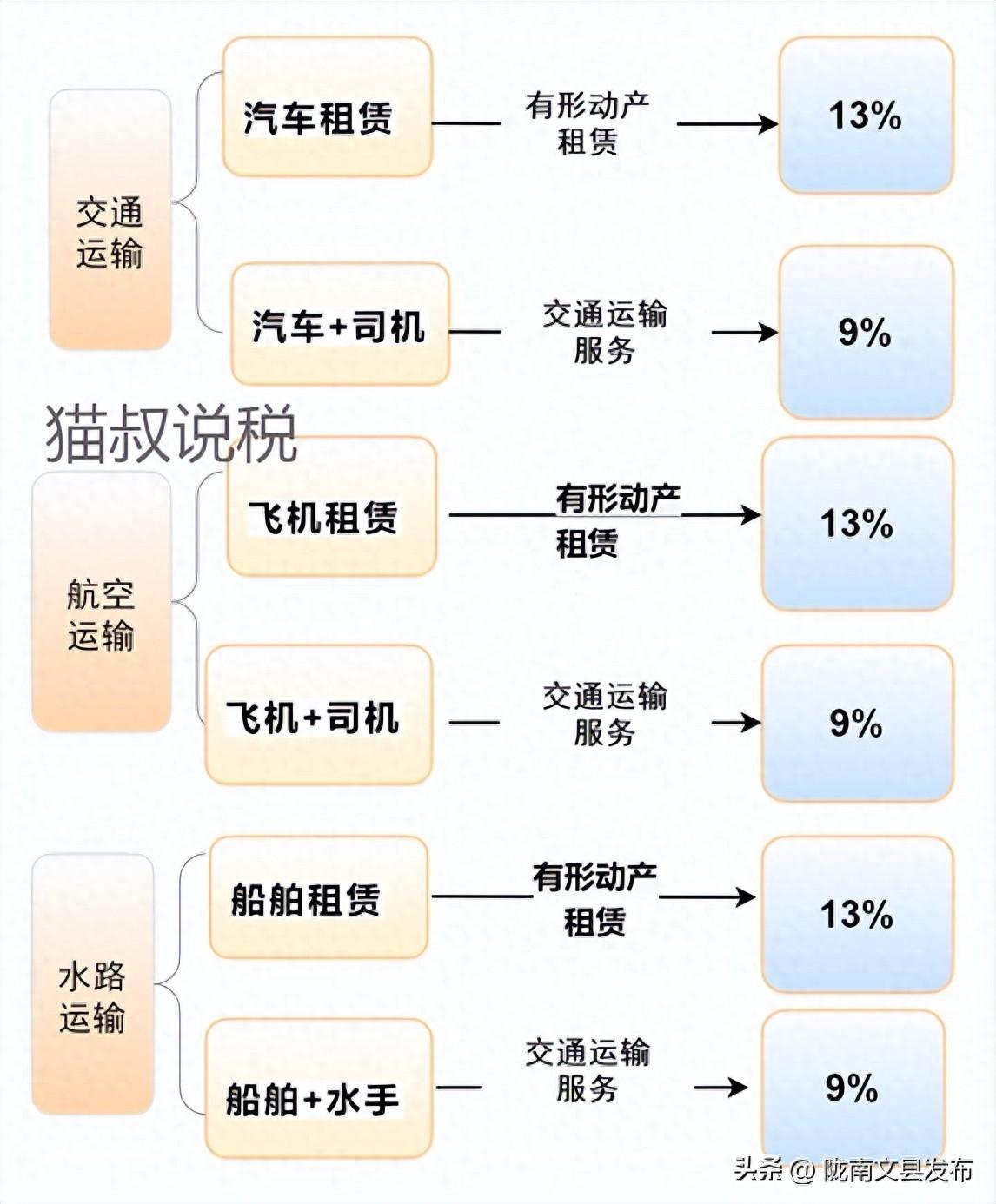

一、4种业务,13%变9%

政策依据:

(1)根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》附件——《销售服务、无形资产、不动产注释》的规定,水路运输的光租业务、航空运输的干租业务属于经营租赁。水路运输的程租、期租业务属于水路运输服务。航空运输的湿租业务属于航空运输服务。经营租赁业务按照有形动产租赁税目征税,税率为13%;运输服务按照交通运输服务征税,税率为9%。

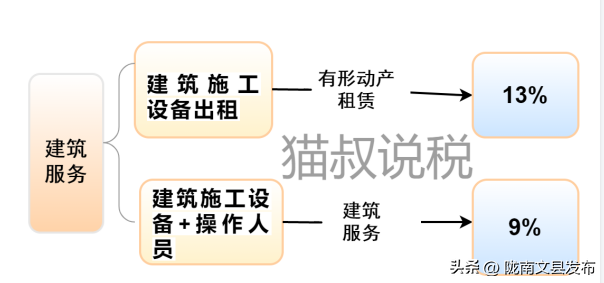

(2)根据《关于明确金融 房地产开发 教育辅助服务等增值税政策的通知》的规定,纳税人将建筑施工设备出租给他人使用并配备操作人员的,按照“建筑服务”缴纳增值税。

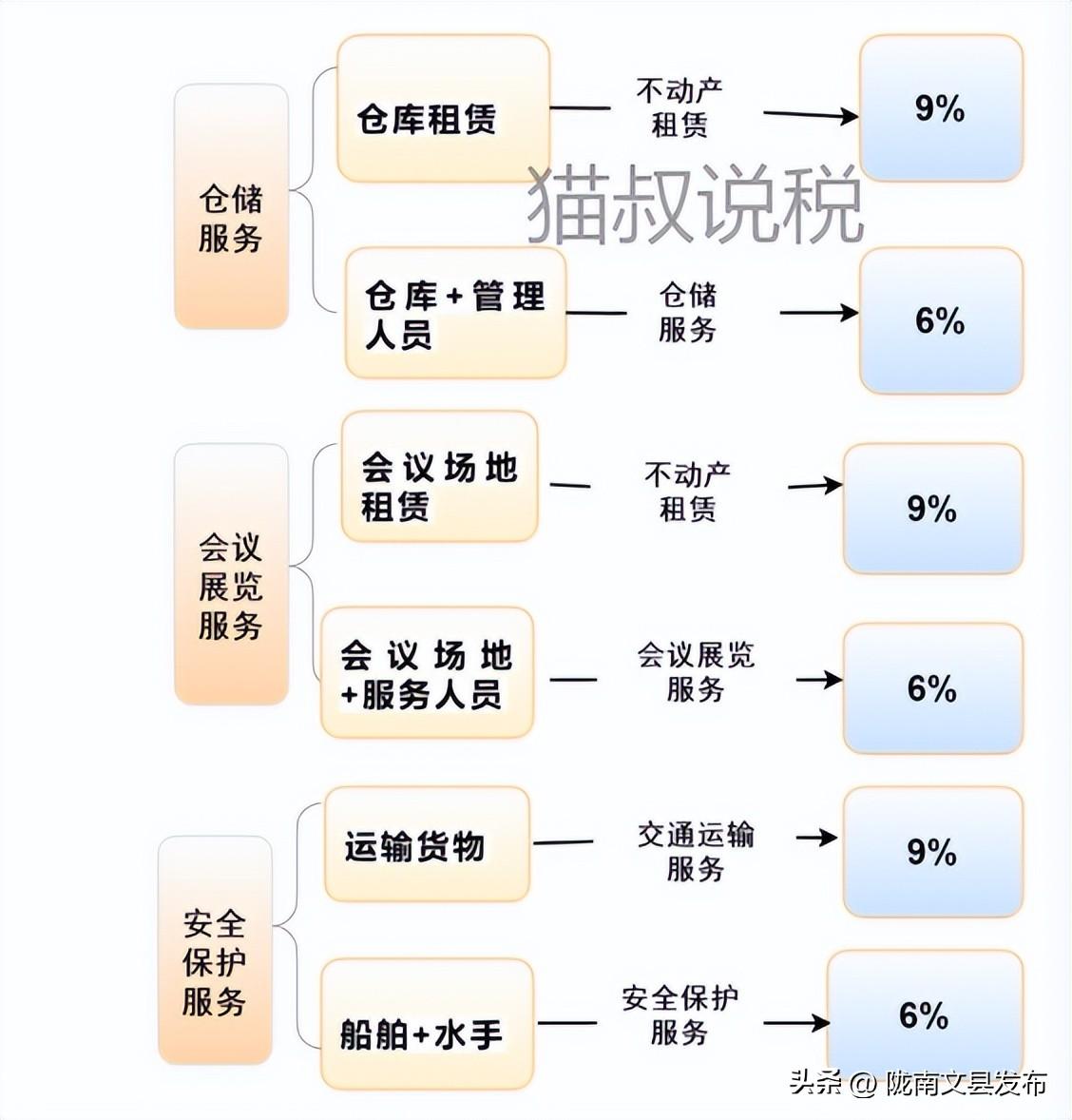

二、3种业务,9%变6%

注:导图中内容仅供参考,不作为实务依据。

政策依据:

(1)根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》的规定,仓储服务是指利用仓库、货场或者其他场所代客贮放、保管货物的业务活动。符合上述规定一般纳税人按6%缴纳增值税。

(2)根据《关于明确金融 房地产开发 教育辅助服务等增值税政策的通知》第十条规定:宾馆、旅馆、旅社、度假村和其他经营性住宿场所提供会议场地及配套服务的活动,按照“会议展览服务”缴纳增值税。

(3)根据《关于明确金融 房地产开发 教育辅助服务等增值税政策的通知》第十四条规定:纳税人提供武装守护押运服务,按照“安全保护服务”缴纳增值税。

PART.2

增值税,免征!

2024年起,这些情况不用交增值税!

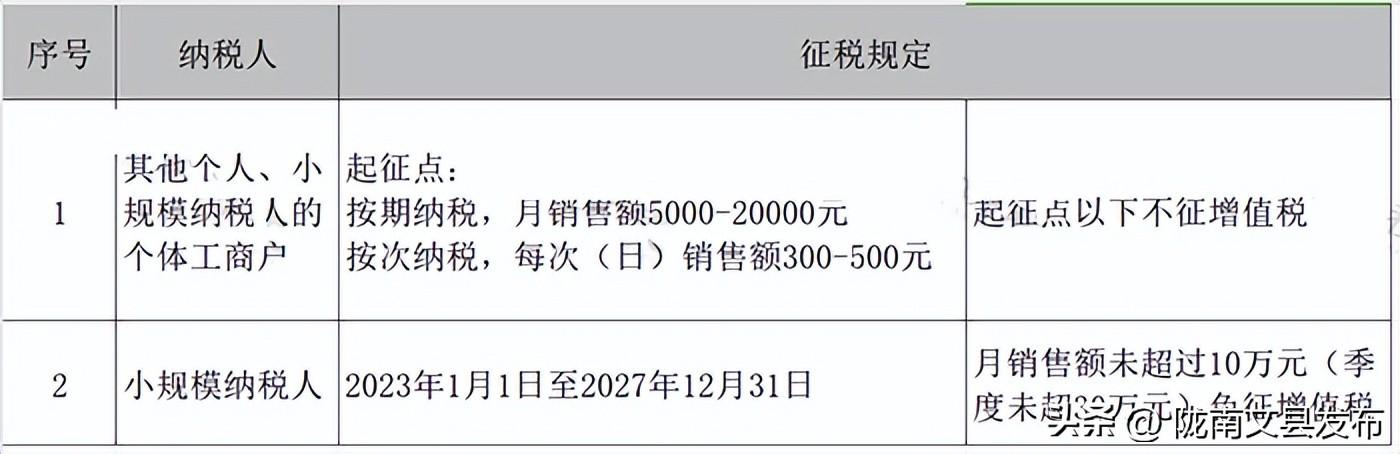

一、会计必须知道,这些人免征增值税

个人和个体户发生应税行为的销售额未达到增值税起征点的,免征增值税;达到起征点的,全额计算缴纳增值税。

小规模纳税人优惠,适用减按1%征收率征收增值税的,按照1%征收率开具增值税发票减按1%征收率征收增值税的,按下列公式计算销售额:

不含税销售额=含税销售额/(1+1%),税额=不含税销售额×1%

账务处理:

借:应收账款/银行存款

贷:主营业务收入(不含税销售)

应交税费-应交增值税(不含税销售额×1%)

实际缴纳税款:

按月10万元或按季度30万元以下,开具普通发票的部分免增值税:

借:应交税费-应交增值税

贷:其他收益(执行企业会计准则)/营业外收入(执行小企业会计准则)

开具专用发票的部分征税:

借:应交税费-应交增值税

贷:银行存款

按月10万元或按季度30万元以上,不管开具普通发票还是专用发票都需要征税:

借:应交税费-应交增值税

贷:银行存款

小规模纳税人发生增值税应税销售行为,合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

政策依据:国家税务总局公告2023年第1号

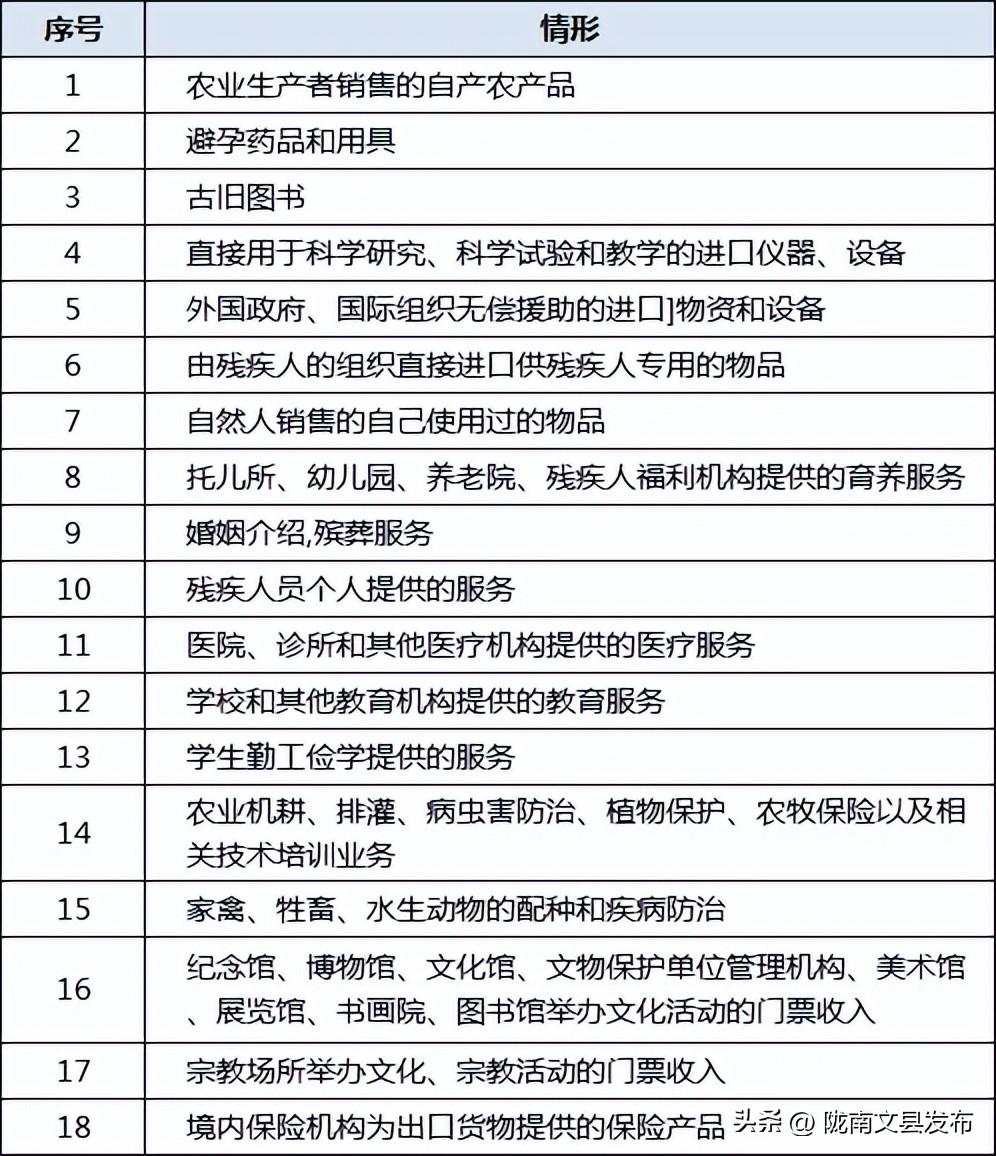

二、会计必须知道,这18种情形免征增值税

提醒:

1.免征增值税,只能开普票不能开专票。

2.直接减免不需要计提减免的增值税,应全部计入收入。

3.同时符合小微企业免征增值税政策和其他免征增值税政策的,按照小微企业免征增值税政策填写申报表。

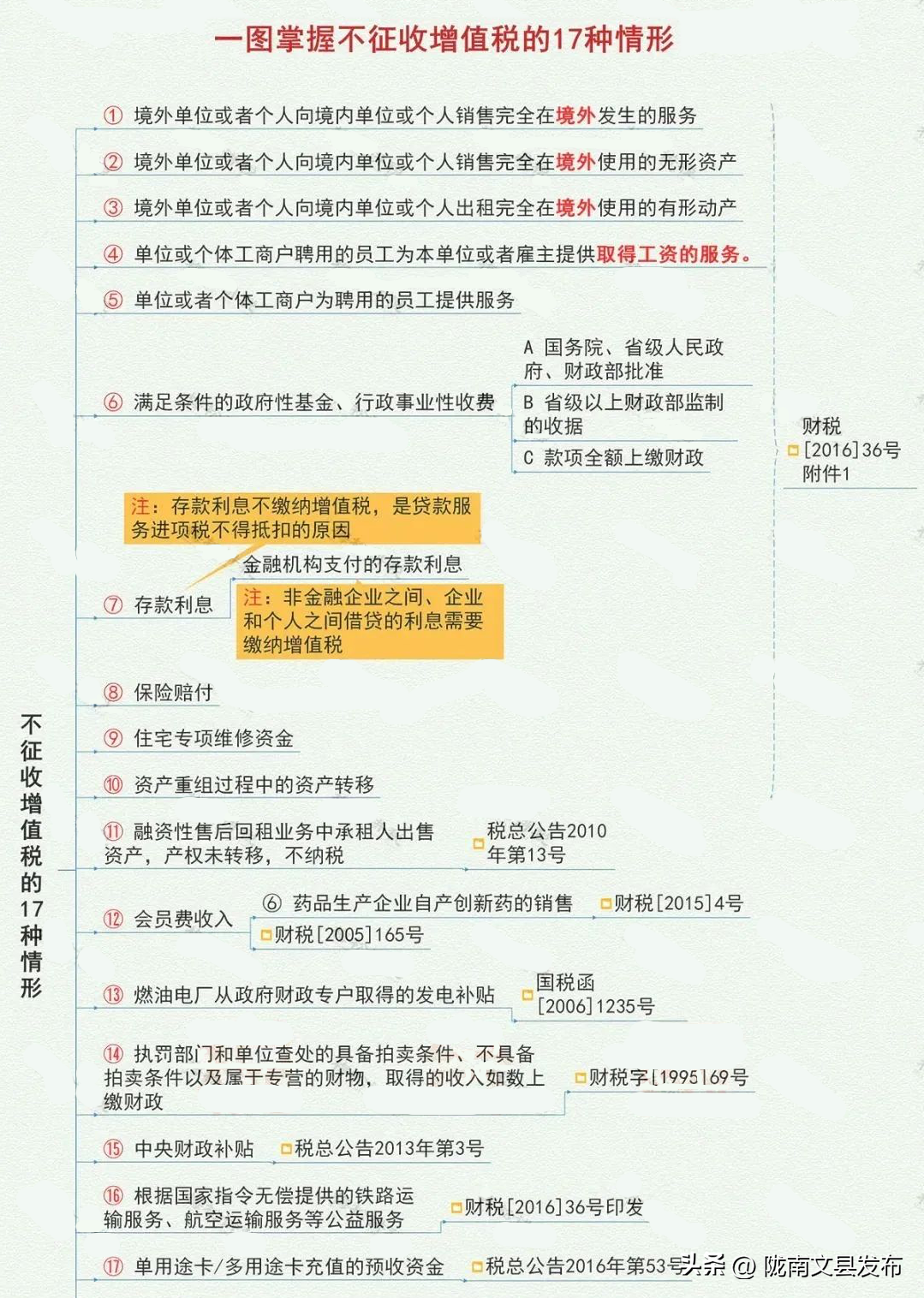

三、会计必须知道,这17种情形不征增值税

PART.3

会计必须知道

其他增值税税收优惠

1.直接减征

是指增值税纳税人发生增值税应税行为,符合国际政策规定的,在销售时对其计算的应纳税额,直接给予减征。

提示:企业出售使用过的固定资产,满足条件的,可以适用简易计税,按照3%征收率减按2%征收。一般纳税人和小规模纳税人都可以享受。

这种简易计税以及优惠政策,只是计算税金的方式不一样,一般纳税人在会计核算时计入的会计科目使用“应交税费-简易计税”,而不计入“应交税费-应交增值税(销项税额)”科目,其他的会计核算步骤和一般计税一样。

如果是小规模纳税人,都是简易计税,是否享受优惠政策只是计算的税额不一致,会计核算没有差异,税额统一计入“应交税费-应交增值税”。

增值税纳税申报表填写:

一般纳税人办理增值税纳税申报时,减按2%征收率征收增值税的销售额,应当填写在“《增值税及附加税费申报表附列资料(一)(本期销售情况明细表)》二、简易计税方法计税”中“3%征收率的货物及加工修理修配劳务”相应栏次;对应减征的增值税应纳税额,按销售额的1%计算填写在《增值税及附加税费申报表(一般纳税人适用)》“应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

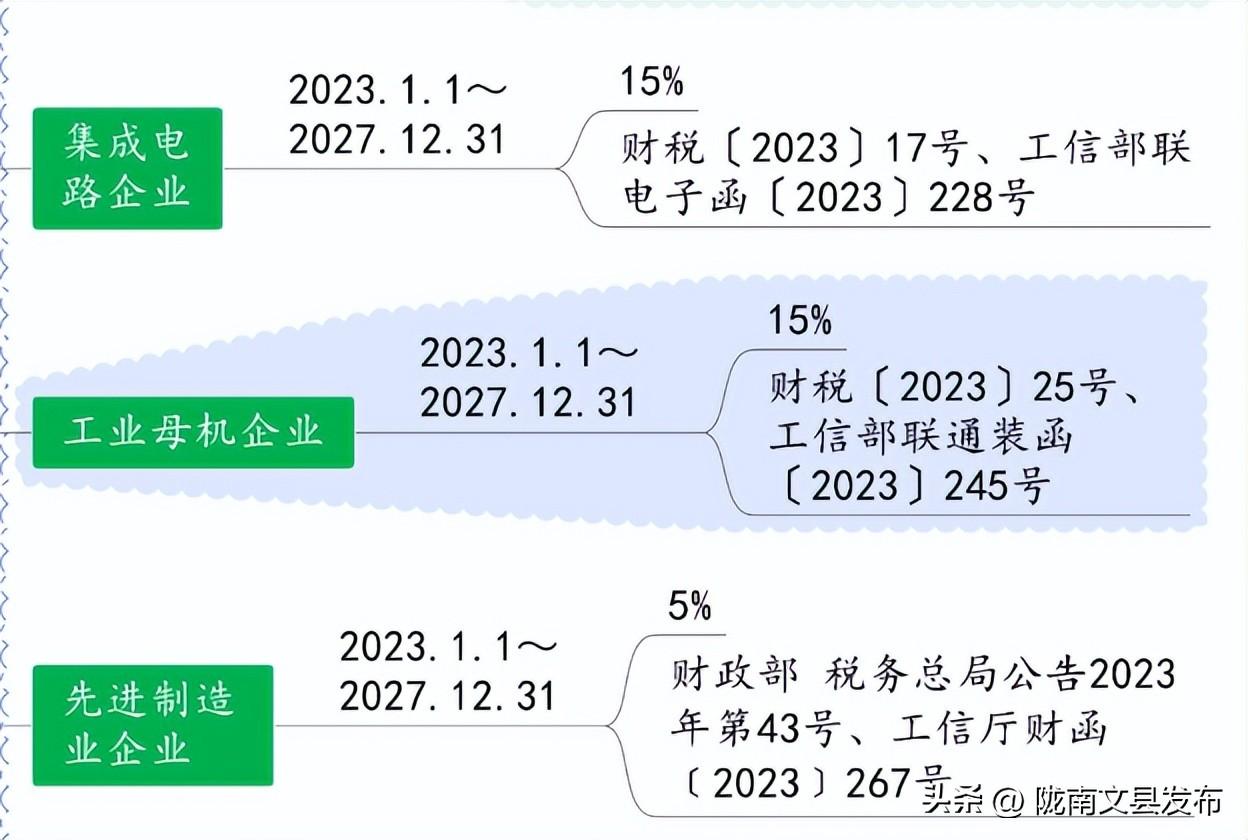

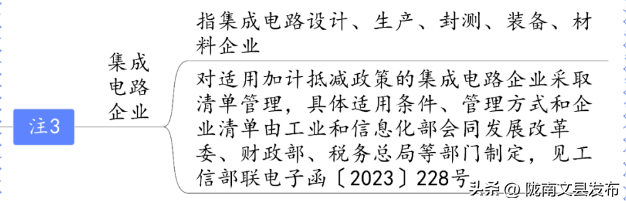

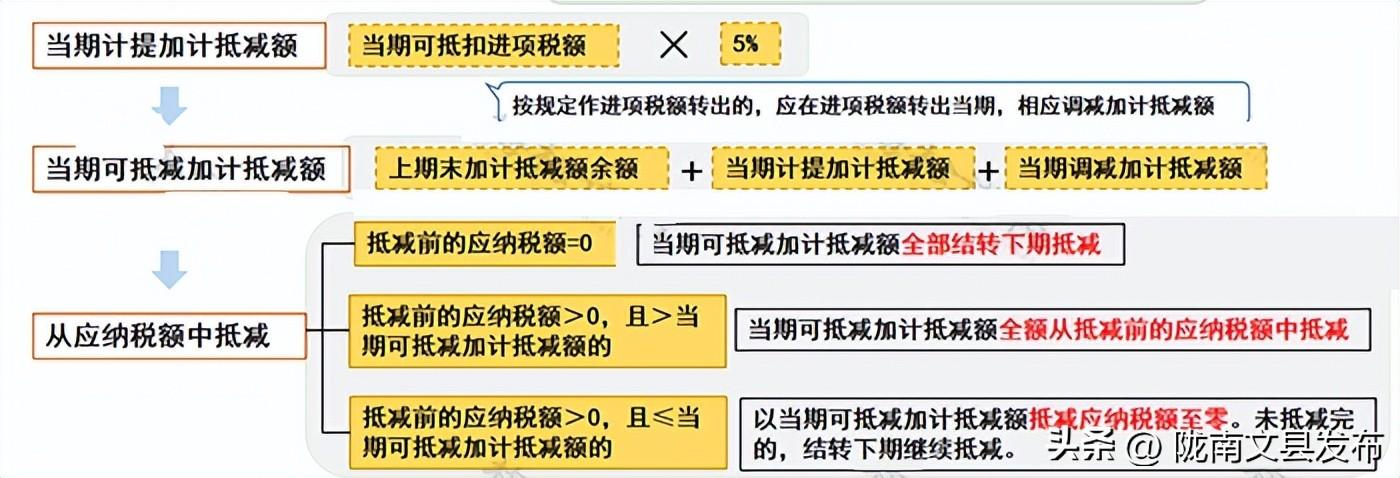

2.加计抵减

自2023年1月1日至2027年12月31日,允许先进制造业企业按照当期可抵扣进项税额加计5%抵减应纳增值税税额。

从应纳税额中抵减加计抵减额的方法如下:

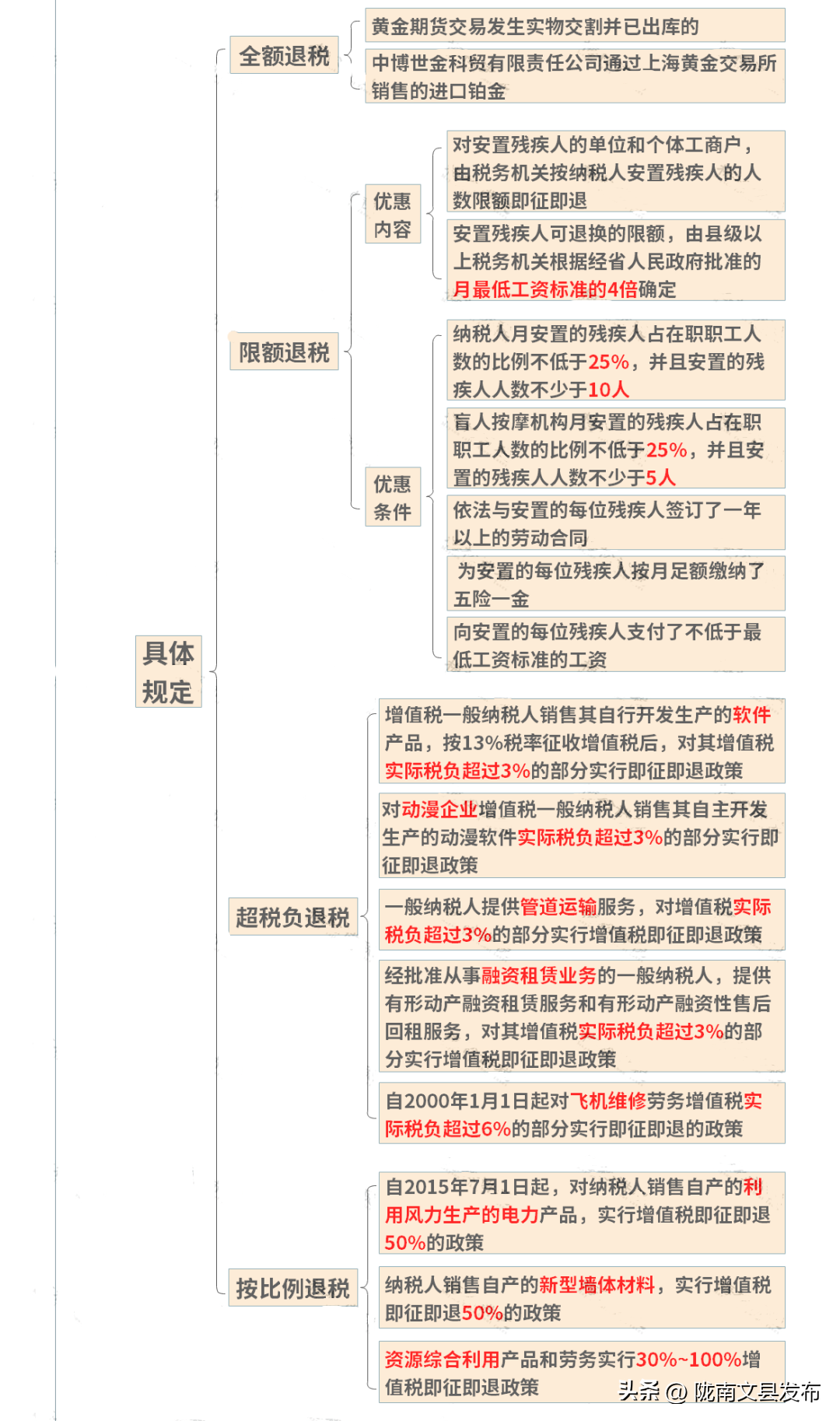

3.即征即退、先征后退

根据规定,对于按照规定申报缴纳税款且符合规定的,由税务机关在征收税款时,按规定全额或部分予以退还。主要有全额退税、限额退税、超税负退税以及按比例退税四种方式。(详见下图)

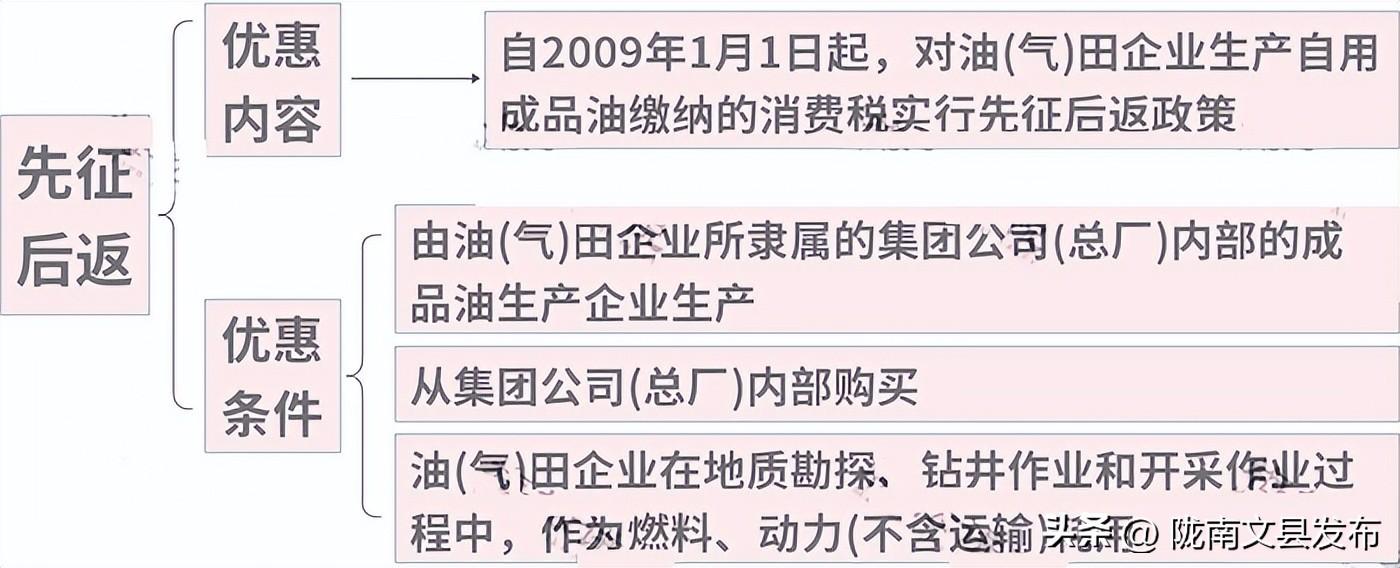

4.先征后返

按税法规定缴纳的税款,由税务机关征收入库后,再由财政部门按规定的程序给予部分或全部返还已纳税款的一种税收优惠。

PART.4

收藏!2024年增值税税率表!

一、增值税税率

一般纳税人增值税税率:13%、9%、6%、0%适用于哪些项目?具体来看:目前,小规模纳税人3%征收率减按1%执行。

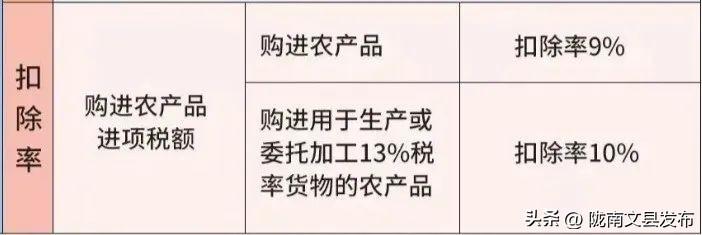

二、扣除率

扣除率是指增值税计征中法定扣除项目金额与产品课税金额之间的比例。一般纳税人凭票抵扣进项税,但对于购进农产品需要计算抵扣,扣除率有的是9%,有的是10%,具体来看:

①从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的,以增值税专用发票上注明的金额和9%的扣除率计算进项税额。

②取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和9%的扣除率计算进项税额。

③纳税人购进用于生产销售或委托受托加工13%税率货物的农产品,按照10%的扣除率计算进项税率。

④纳税人购进农产品既用于生产销售或委托受托加工13%税率货物又用于生产销售其他货物服务的,应当分别核算用于生产销售或委托受托加工13%税率货物和其他货物服务的农产品进项税额。未分别核算的,统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和9%的扣除率计算进项税额。

⑤农产品核定扣除时:

三、征收率

增值税小规模纳税人以及采用简易计税的一般纳税人计算税款时使用征收率。目前,增值税征收率一共有4档,0.5%、1%、3%和5%,一般是3%,除了财政部和国家税务总局另有规定的。

目前,小规模纳税人3%征收率减按1%执行,延长至2027年年底。

提示:自2020年5月1日至2027年12月31日,从事二手车经销的纳税人销售其收购的二手车,按照简易办法依3%征收率减按0.5%征收增值税。销售额=含税销售额/(1+0.5%)(政策延长至2027年12月31日,依据财政部、税务总局公告2023年第63号)

需要提醒的是,该优惠政策只针对二手车经销纳税人,不包括二手车拍卖、经纪、鉴定评估的企业。

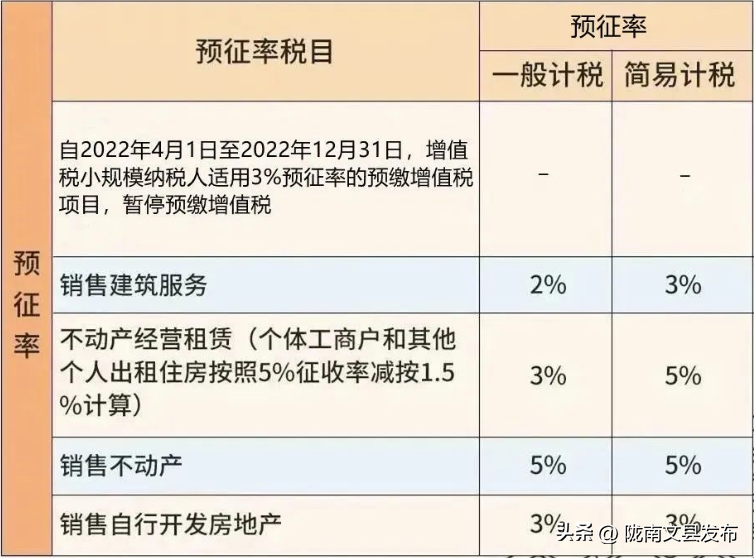

四、预征率

目前,主要针对不动产和建筑行业采用预征办法,主要有5%、3%和2%的档次。

不管是什么电器它终会像跟我们人类一样会慢慢老去老化,中途也会有一点点的小毛病,这时我们就是要分析它哪些出现故障,就可以对症下药,就像我们人类一样生病了找医生,他首先就要判断你生的病,找出病因,方可对症下药,闲话不说这么多了,今天小编主要想说得是,热水器不通电这时我们要如何去处理它,希望这些方法对你们

2025-04-23 09:04:02

冬季供暖之后,屋子里就会显得格外的干燥,干燥就容易引起静电。那么屋子里干燥的问题要怎么解决呢?在这里给大家支几个小妙招哦!NO.1在暖气上搭条湿毛巾。个人觉得暖气会使湿毛巾上的水分蒸发,给屋子里起到一定的加湿效果。NO.2在暖气前面,或者屋子的角落里放一盆水,水盆边上搭一条毛巾,一半在水里,一般在外

2025-04-23 08:36:15

像一些小空间住所,分开买加湿器和空气净化器,两台机器,那不是占地方吗?很多网友听风就是雨的,觉得加湿器散发出的水汽会让空净里的活性炭发酸,进而对人体造成伤害,但其实加湿和净化是完全隔开的两个不同功能,只要不是住在水帘洞使用,是完全不会出现这个问题。一般大家比较熟悉的是不是就是空气净化器,但其实净化加

2025-04-23 07:49:22

利视野开阔:高层住宅通常能提供更广阔的视野,可以俯瞰城市景观、周边自然风光等,让人心情愉悦,居住体验更加舒适。比如在城市的高层住宅中,可以看到远处的山峦、河流、公园绿地以及城市的繁华街景等。采光通风好:楼层较高,不易被周边建筑物、树木等遮挡,能够获得更好的采光效果,室内阳光充足,可以减少潮湿和细菌滋

2025-04-23 06:36:37

租房子交押金的目的是为了保障房东的利益,而对于租客来说,在签合同的时候要仔细看合同,看是否有漏掉的条款。那么,租房为什么要交押金,租房押金一般是多少呢?租房为什么要交押金1、交租房押金可以约束租客对房屋不进行损坏,在租房的过程中如果因租客违反本合同的规定而产生的违约金、损坏赔偿金和其它相关费用,房东

2025-04-23 06:15:59

文玩,这一融合了千年文化与匠人心血的领域,曾几何时,是风雅之士手中的瑰宝,是街头巷尾热议的话题。但如今,我们却不难发现,那份对文玩的热爱与追捧,似乎在人们心中渐行渐远。究竟是何原因,让这一传统爱好在现代社会中逐渐式微?以下三大原因,或许能为我们揭开谜底。01、市场乱象:恶性炒作毁了文玩的清誉文玩市场

2025-04-23 05:24:28